Моделирование ценности Биткоина с учетом ограниченной эмиссии

Перевод оригинальной статьи Modeling Bitcoin’s Value with Scarcity, опубликованной ученым — экономистом PlanB

Вступление

Сатоши Накамото опубликовал документ, описывающий Биткоин 31 октября 2008 года [1], создал генезис (первый) блок биткоина 3 января 2009 года и выпустил код Биткоина 8 января 2009 года. Так начался путь, ведущий к рыночной капитализации Биткоина в 70 миллиардов долларов (BTC) сегодня.

Биткоин — первый редкий цифровой объект, который мир когда-либо видел. Он — редкий, как серебро и золото, и может быть отправлен посредством интернета, радио, спутника и т. д.

“В качестве мыслительного эксперимента представьте, что существует базовый металл, столь же редкий, как золото, но со следующими свойствами: скучный серый цвет, плохая проводимость электричества, низкий уровень прочности [..], бесполезный для каких-либо практических или декоративных целей .. но он обладает одним особенным, магическим свойством: его можно передавать по каналам связи” — Накамото [2]

Бесспорно, такая цифровая редкость имеет ценность. Но какова она? В этой статье я количественно оцениваю ценность Биткоина, используя соотношение запаса к притоку, и использую запас-к-притоку, чтобы смоделировать ценность биткоина.

Редкость и Запас к Притоку

Словари обычно определяют редкость как “ситуацию, в которой что-то нелегко найти или получить” и “отсутствие чего-либо”.

Ник Сзабо объясняет редкость более приемлемым для нашего исследования определением: “неподдельная дороговизна”.

“Что общего у антиквариата, времени и золота? Они дорогостоящие, либо всилу их первоначальной стоимости, либо из-за невероятности их истории, и подделать эту ценность трудно. [..] С реализацией подобной “неподдельной дороговизны” в цифровом формате возникают определенные проблемы. Если эти проблемы удастся преодолеть, мы сможем создать цифровое золото.” — Сзабо [3]

“Драгоценные металлы и предметы коллекционирования имеют редкость, которую невозможно подделать из-за дороговизны их создания. Когда-то это предоставляло деньгам такую ценность, которая была в значительной степени независимой от какой-либо третьей стороны. [..] [но] вы не можете оплачивать онлайн покупки драгоценными металлами. Следовательно, было бы очень хорошо, если бы существовал протокол, в соответствии с которым в сети могли бы создаваться неподдельно дорогостоящие биты с минимальной зависимостью от доверенных третьих сторон. Затем они могут безопасно храниться, передаваться и анализироваться с аналогичным минимальным доверием. Бит золото.” — Сзабо [4]

Биткоин имеет неподдельную дороговизну, потому что для производства новых биткоинов требуется много электроэнергии. Производство биткоинов не может быть с легкостью подделано. Обратите внимание, что это не так в случае с фиатными деньгами, а также с альткоинами, у которых нет предела предложения, которые не следуют протоколу proof-of-work (PoW), имеют низкий уровень хэшрейта, или небольшая группа людей или компаний могут легко влиять на предложение и т. д.

Сейфедин Аммус говорит о редкости с точки зрения соотношения запаса к притоку (SF). Он объясняет, что золото и Биткоин отличаются от расходных материалов, таких как медь, цинк, никель, латунь, тем, что они имеют высокий SF.

“Для любого потребительского товара […] удвоенный приток быстро превзойдет объем имеющегося запаса, в результате чего цены рухнут, а держатели резервов потеряют свои вложения. Что касается золота, то скачок цен вследствие удвоения годового производства будет незначительным, резервы станут увеличиваться на три процента вместо полутора.”

“Именно этот неизменно низкий уровень предложения золота является основной причиной, по которой оно сохраняло свою денежную роль на протяжении всей истории человечества.

“Высокое соотношение запаса к притоку золота делает его товаром с самой низкой эластичностью предложения по цене.”

“Существующие запасы Биткоина в 2017 году были примерно в 25 раз больше, чем новые монеты, выпущенные в 2017 году. Такое соотношение все еще в два раза меньше, чем SF золота, но примерно к 2022 году отношение запаса к притоку Биткоина превысит этот показатель у золота.”

— Аммус [5]

Таким образом, редкость может быть количественно определена по SF.

SF = запас / приток

Запас — это размер существующих запасов или резервов. Приток — это годовой объем производства. Вместо SF люди также используют темпы роста предложения (приток / запас). Обратите внимание, что SF = 1 / темп роста предложения.

Давайте посмотрим на некоторые цифры SF.

Золото имеет самый высокий SF 62, для получения текущего запаса золота требуется 62 года. Серебро на втором месте с SF 22. Высокий SF делает их денежными товарами.

Палладий, платина и все другие предметы потребления имеют SF не многим выше 1. Существующие запасы обычно равны или ниже, чем годовой объем производства, что делает производство очень важным фактором. Для предметов потребления почти невозможно получить более высокий SF, потому что как только кто-то их аккумулирует, цена растет, что вызывает рост производства и, как следствие, падение цены. Очень трудно избежать этой ловушки.

Биткоин в настоящее время имеет запас 17,5 млн монет и приток, равный 0,7 млн в год = 25 SF. Это ставит Биткоин в категорию денежных товаров, таких как серебро и золото. Рыночная стоимость Биткоина при текущих ценах составляет $70 млрд.

“Производство” биткоинов фиксировано. Новые биткоины создаются в каждом новом блоке. Блоки создаются каждые 10 минут (в среднем), когда майнер находит хеш, который удовлетворяет PoW, требуемый для создания валидного блока. Первая транзакция в каждом блоке, называемая coinbase, содержит вознаграждение для майнера, который нашел хеш и, соответственно, создал этот блок. Награда за блок состоит из комиссий, которые пользователи платят за транзакции в этом блоке, и только что созданных монет (так называемая субсидия). Субсидия изначально была равна 50 биткоинам и сокращается вдвое каждые 210,000 блоков (примерно раз в 4 года). Вот почему “халфинги” (регулярное сокращение размера субсидии вдвое) очень важны для денежной массы биткоинов и SF. Сокращение вдвое также приводит к тому, что темпы роста предложения (в контексте биткоинов, обычно называемых “монетарной инфляцией”) будут ступенчатыми, а не плавными.

Запас к притоку и ценность

Гипотеза в этом исследовании заключается в том, что редкость, измеряемая при помощи SF, напрямую влияет на стоимость. Взгляд на таблицу выше подтверждает, что рыночные показатели имеют тенденцию быть выше, когда SF выше. Следующим шагом является сбор данных и создание статистической модели.

Данные

Я рассчитал ежемесячный SF Биткоина и его цену с декабря 2009 года по февраль 2019 года (всего 111 точек данных). Количество блоков в месяц можно выяснить непосредственно из Биткоин блокчейна с помощью Python/RPC/bitcoind. Фактическое количество блоков несколько отличается от теоретического, поскольку блоки создаются не каждые 10 минут (например, в 2009 году, в первый год существования Биткоина, было значительно меньше блоков). Имея информацию о количестве блоков в месяц и размере субсидии за блок, вы можете рассчитать приток и запас. Я ввел поправку на потерянные монеты, произвольно игнорируя первый миллион монет (7 месяцев) в подсчете SF. Более точная поправка на потерянные монеты будет предметом будущих исследований.

Данные о ценах на биткоин доступны на разных источниках, но начинаются с июля 2010 года. Я добавил первые известные цены на биткоин (1 доллар за 1309 BTC — октябрь 2009 года, первая котировка в размере 0,003 доллара США на BitcoinMarket — март 2010 года, 2 пиццы стоимостью в 41 доллар США за 10,000 биткоинов — май 2010 года) и произвел интерполяцию. Археология данных будет предметом будущих исследований.

У нас уже есть данные для золота (SF 62, рыночная стоимость $8,5 трлн) и серебра (SF 22, рыночная стоимость $308 млрд), которые я использую в качестве ориентира.

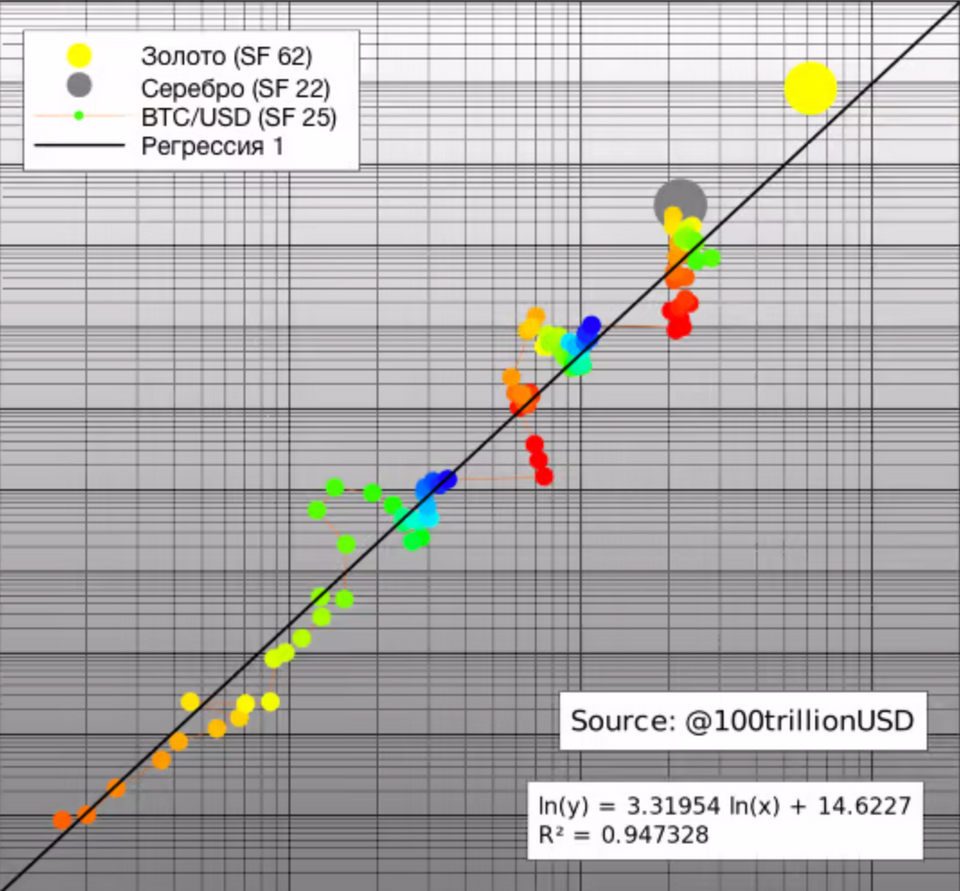

Модель

Первая точечная диаграмма зависимости SF от рыночной стоимости показывает, что для рыночной стоимости лучше использовать логарифмические значения, поскольку они охватывают 8 порядков величины (от $10,000 до $100 млрд). Использование логарифмических значений или оси для SF также показывает хорошую линейную связь между логарифмом SF и логарифмом рыночной стоимости. Обратите внимание, что я использую натуральный логарифм (ln с основанием e), а не обычный логарифм (log с основанием 10), который предоставил бы похожие результаты.

Подгонка линейной регрессии к данным подтверждает то, что можно увидеть невооруженным глазом: статистически значимое соотношение между SF и рыночной стоимостью (95% R2, значимость F 2.3E-17, p-значение наклона 2.3E-17). Вероятность того, что связь между SF и рыночной стоимостью вызвана случайностью, стремится к нулю. Конечно, другие факторы также влияют на цену: регулирование, хаки и другие новости, поэтому R2 не равен 100% (и не все точки находятся на прямой черной линии). Тем не менее, доминирующим фактором, всё-же, является редкость / SF.

Очень интересно то, что золото и серебро, которые являются абсолютно другими рынками, соответствуют значениям модели Биткоина для SF. Это дает дополнительную уверенность в модели. Обратите внимание, что на пике бычьего рынка в декабре 2017 года биткойн SF составлял 22, а рыночная стоимость биткоина составляла $230 млрд, что очень близко к стоимости серебра.

Поскольку халфинги влияют на SF, я поместил месяцы до следующего халфинга как наложение цвета на графике. Темно-синий — это месяц халфинга, а красный — следующий после халфинга. Следующий халфинг произойдет в мае 2020 года. Текущий SF 25 удвоится до 50, что очень близко к золоту (SF 62).

Прогнозируемая совокупная рыночная стоимость биткоинов в обращении после халфинга в мае 2020 года, составляет 1 трлн долларов, что соответствует цене каждого биткоина в $55,000. Это впечатляет. Я предполагаю, что время покажет и мы, вероятно, узнаем через один или два года после халфинга, в 2020 или 2021 году. Это будет отличным тестом этой гипотезы и модели.

Меня спрашивают , откуда возьмутся деньги, необходимые для рыночной капитализации Биткоина в $1 трлн? Мой ответ: серебро, золото, страны с отрицательной процентной ставкой (Европа, Япония, вскоре США), страны с хищными правительствами (Венесуэла, Китай, Иран, Турция и т. д.), миллиардеры и миллионеры, хеджирующие риски количественного смягчения (QE), и институционные инвесторы обнаружившие наиболее эффективный актив за последние 10 лет.

С помощью SF мы также можем смоделировать цену биткоина напрямую. Формула, конечно, имеет другие параметры, но результат тот же: 95% R2 и прогнозируемая цена биткоина в $55,000 с SF 50 после халфинга в мае 2020 года.

Я построил графики цены модели биткоина на основе SF (черным цветом) и фактической цены биткоина с течением времени, добавив информацию о количестве блоков посредством наложения цветного слоя.

Обратите внимание на уровень соответствия, особенно на почти немедленную корректировку цен после халфинга в ноябре 2012 года. Корректировка после халфинга в июне 2016 года была намного медленнее, возможно, из-за конкуренции с Ethereum и хака DAO. Кроме того, вы можете отметить меньшее количество блоков в месяц (синим цветом) на протяжении первого (2009) года и во время корректировок уровня сложности в конце 2011, середине 2015 и в конце 2018 годов. Появление майнинга на GPU в 2010–2011 годах и ASIC майнеров в 2013 году привело к увеличению количества блоков в месяц (красным цветом).

Степенные законы и фракталы

Также очень интересно то, что прослеживается взаимосвязь со степенным законом.

Функция линейной регрессии: ln (рыночная стоимость) = 3.3 * ln (SF) +14.6

.. может быть записана в виде функции степенной зависимости: рыночная стоимость = exp (14,6) * SF ^ 3,3

Возможность существования степенного закона с 95% R2 на 8 порядков величины добавляет уверенности в том, что основной драйвер роста значения биткоина правильно зафиксирован с помощью SF.

Степенной закон — это отношение, в котором относительное изменение одной величины приводит к пропорциональному относительному изменению другой величины, независимо от начального размера этих величин. [6]. После каждого халфинга, SF Биткоина удваивается, а рыночная стоимость увеличивается в 10 раз, это постоянный коэффициент.

Степенные законы интересны тем, что раскрывают основную закономерность, лежащую в основе, казалось бы, случайных сложных систем. В приложениях вы можете увидеть некоторые известныме примеры степенного закона. Сложные системы обычно имеют свойства, благодаря которым, изменения между явлениями в разных масштабах не зависят от масштабов, на которые мы смотрим. Это свойство самоподобности лежит в основе отношений степенного закона. Мы видим это и в Биткоине: крахи 2011, 2014 и 2018 годов выглядят очень схожими (все они демонстрируют падение на 80%), но в совершенно разных масштабах (соответственно, 10, 1000, 10000); если вы не используете логарифмические шкалы, вы не увидите этого. Шкала дисперсии и самоподобия имеет связь с фракталами. Фактически, параметр 3.3 в степенной функции в таблице выше, является “фрактальной величиной”. Для получения дополнительной информации о фракталах прочитайте популярное исследование о протяженности береговых линий [7].

Заключение

Биткоин — это первый дефицитный цифровой объект, обладающий свойством редкости, который когда-либо видел мир, он редкий, подобно серебру и золоту, и может быть отправлен через интернет, радио, спутник и т. д.

Естественно, что эта цифровая редкость имеет ценность. Но какова она? В этой статье я количественно оцениваю редкость, используя отношение запаса к притоку, и использую запас-к-притоку, чтобы смоделировать ценность биткоина.

Статистически значимая связь между запасом и рыночной стоимостью актива существует. Вероятность того, что соотношение между запасом-притоком и рыночной стоимостью обусловлено случайностью, близка к нулю.

Уверенности в модели добавляют следующие факторы:

- Золото и серебро, которые являются абсолютно другими рынками, соответствуют значениям SF модели Биткоина.

- Видна связь со степенным законом.

Модель прогнозирует совокупную рыночную стоимость биткоинов в размере 1 трлн долларов после следующего халфинга в мае 2020 года, что соответствует цене каждой монеты в $55,000.

Ссылки:

[1] https://bitcoin.org/bitcoin.pdf — Satoshi Nakamoto, 2008

[2] https://bitcointalk.org/index.php?topic=583.msg11405#msg11405 — Satoshi Nakamoto, 2010

[3] https://unenumerated.blogspot.com/2005/10/antiques-time-gold-and-bit-gold.html — Nick Szabo, 2008

[4] https://unenumerated.blogspot.com/2005/12/bit-gold.html — Nick Szabo, 2008

[5] The Bitcoin Standard: The Decentralized Alternative to Central Banking — Saifedean Ammous, 2018

[6] https://necsi.edu/power-law

[7] http://fractalfoundation.org/OFC/OFC-10-4.html

Приложение:

Кеплер (планеты)

Третий закон Кеплера: Квадраты периодов обращения планет вокруг Солнца относятся, как кубы больших полуосей орбит планет.

Рихтер (землетрясения)

Величина землетрясения по шкале Рихтера определяется по логарифму амплитуды волн, зарегистрированных сейсмографами.